Carlos Montero.

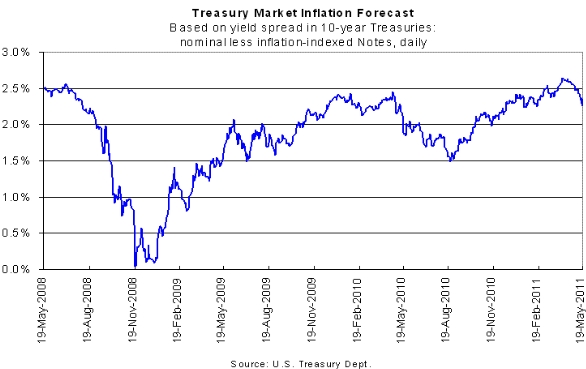

Las perspectivas de inflación en los Estados Unidos están cayendo rápidamente, de acuerdo al diferencial de rentabilidad entre el bono a 10 años y el bono a 10 años indexado a la inflación (ver Figura 1). Desde Capital Spectator comentan que esto es preocupante si el momentum del crecimiento económico está ralentizándose, tal y como sucede ahora. Aunque algunos gurús argumentan que una inflación mayor es un gran riesgo, el mercado de bonos nos cuenta algo muy diferente. Si la economía cae, unas expectativas de inflación a la baja son una fuente de problemas.

Los últimos datos mostraban que los spreads de los bonos pronosticaban una inflación del 2,26%. Esto representa una modesta pero consistente caída desde los niveles de hace un mes cuando se preveía una inflación del 2,60%. La caída es moderada en términos absolutos, algo que abre la posibilidad a que solo sea una corrección. Pero con algunos analistas advirtiendo sobre las dificultades que puede atravesar la economía, unas menores perspectivas de inflación no son productivas en este momento.

“Hay una clara desaceleración en el crecimiento industrial mundial”, predice Lakshman Achuthan, director gerente del Instituto de Investigación del Ciclo Económico (ECRI, por sus siglas en inglés). Dado el impresionante historial predictivo del ECRI para anticiparse a los puntos de inflexión del ciclo económico, la alerta del Sr. Achuthan no se puede desestimar fácilmente.

Los últimos datos macroeconómicos son mixtos y han alimentado las dudas sobre la recuperación económicas en los Estados Unidos a falta de algo más de un mes para que finalice el programa de compra de bonos (QE2) de la Fed. El índice de la Fed de Chicago de Actividad Nacional subía en marzo, pero los datos de ISM de abril mostraban debilidad. Las cifras de empleo mensual de abril fueron robustas, pero una vez más los últimos datos de peticiones de subsidio de desempleo defraudaron al mercado.

Las lecturas preliminares de mayo en cuanto a actividad empresarial han sido decepcionantes. El índice de Filadelfia cayó a un mínimo de ocho meses.

La predicción del ECRI, no obstante, es demasiado temprana como para ser catastrofista sobre la economía, dice Capital Spectator. De hecho, el repunte del empleo del último mes sugiere que todavía hay fuerza subyacente en la economía americana. Sin embargo, sería imprudente ignorar las señales de advertencia. Dependerá mucho de la tendencia implícita en la ronda de datos económicos. La próxima semana, por ejemplo, conoceremos números reciente en los pedidos de bienes duraderos, las solicitudes iniciales de desempleo, y los ingresos personales y el gasto.

Mientras tanto, vamos a mantener un ojo en las previsiones de inflación del mercado de bonos. Si esta predicción sigue bajando, es seguro que una sombra oscura se cernerá sobre la visión macroeconómica. Irónicamente (o trágicamente), una advertencia similar comenzó a propagarse en esta época el año pasado. Como señalan desde Capital Spectator, el descenso en la previsión de inflación en la primavera de 2010 fue una señal temprana de problemas futuros. Es prematuro afirmar que se repetirá el destino, pero también es demasiado pronto para descartar esa posibilidad.

Fuentes: Capital Spectator

Figura 1.

lacartadelabolsa.com