Carlos Montero.

El organismo regulador de los futuros americanos (Commodity Futures Trading Commision) publica semanalmente un informe sobre las posiciones abiertas desglosadas en varias categorías según el tipo de inversor: 1) “Commercial traders”, normalmente hedge funds, bancos y creadores de mercado, 2) “non-commercial traders”, llamados normalmente como los grandes especuladores y 3) “Nonreportable”, un grupo donde se encuentran los pequeños especuladores. En general, los “Commercial traders”, o hedge funds, son lo que más conocen el mercado y las posiciones que se tienen que vigilar más de cerca

El organismo regulador de los futuros americanos (Commodity Futures Trading Commision) publica semanalmente un informe sobre las posiciones abiertas desglosadas en varias categorías según el tipo de inversor: 1) “Commercial traders”, normalmente hedge funds, bancos y creadores de mercado, 2) “non-commercial traders”, llamados normalmente como los grandes especuladores y 3) “Nonreportable”, un grupo donde se encuentran los pequeños especuladores. En general, los “Commercial traders”, o hedge funds, son lo que más conocen el mercado y las posiciones que se tienen que vigilar más de cerca

para conocer el comportamiento futuro del mercado.

Así, existen muchos traders que suelen operar en sintonía con el comportamiento de las posiciones de los “Commercial traders”. Dentro de este informe (CFTC) hay algunas joyas de información que a veces son difíciles de observar.

En el de la última semana hay que fijarse en las posiciones en los futuros eurodólares, pero con una peculiaridad, que los datos se deben desplazar hacia el futuro en un año para revelar que está moviendo el mercado de acciones en la actualidad.

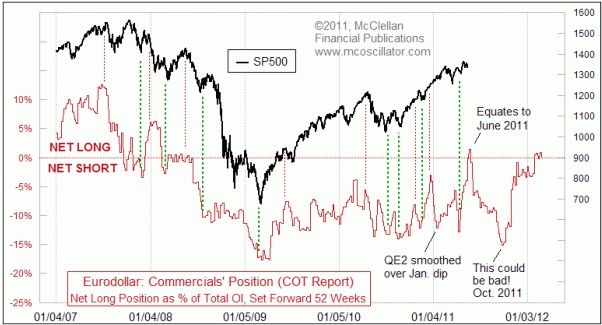

Los analistas de McClellan Market Report señalan que esta es una de las relaciones más importantes que se han descubierto, tal y como podemos observar en la Figura 1.

El término eurodólar no se refiere al cambio de divisa entre el euro y el dólar sino a los depósitos en dólares en los bancos europeos. Los depósitos eurodólares normalmente siguen al tipo de interés LIBOR.

El punto más interesante de esta semana es observar la relación de los eurodólares y el S&P 500 (ver Figura 1). El descubrimiento clave es que el S&P 500 tiende a replicar lo que han hecho los traders comerciales en el mercado de eurodólares. Tom McClellan ha estado ajustando esta sincronía para conseguir el perfecto indicador adelantado, y encontró que la mejor correlación se daba adelantando un año el comportamiento en los eurodólares.

Los traders comerciales parecen saber con un año de antelación lo que va a hacer el mercado de acciones. No es una correlación perfecta, pero se acerca mucho. McClellan no está muy seguro como funciona esta relación, pero ha pronosticado correctamente los movimientos de las acciones desde 1997. Puede ayudar a entender esta relación el saber que los operadores comerciales de los futuros de eurodólares son típicamente grandes bancos, que están utilizando estos contratos de futuros para administrar sus activos y los flujos de fondos. Así que lo que estamos viendo en el mercado de futuros son respuestas inmediatas a las condiciones de liquidez bancaria, y esas acciones nos dan una idea de las condiciones de liquidez en el futuro para el mercado de acciones. Estas condiciones de liquidez se revelan por primera vez en el sistema bancario y luego las ondas de liquidez se propagan al mercado de acciones un año después. Pero incluso si no podemos determinar exactamente qué es lo que hace que algo funcione, después de algunos años de ver que funciona, podemos aprender a aceptarlo.

La razón por la que McClellan escoge este gráfico, es para mostrar que los resultados nos están gritando que algo grande se avecina para el mercado de acciones entre junio y octubre. En junio de 2010, tras una escalda alcista, los traders comerciales de los futuros de los eurodólares habían llegado a alcanzar una posición neutral en el mercado (ver Figura 1). Entonces, entre junio de 2010 y octubre de 2010, los traders comerciales se movieron hacia una gran posición neta corta.

Lo que sucede es que esta señal de un gran techo a principios de junio coincide con el ciclo positivo estacional de junio de cada año y también con el fin del programa de compra de activos de la Fed (QE2). Así que el mercado tiene dos grandes variables alcistas (el ciclo estacional y la QE2) finalizando al mismo tiempo que este gráfico de condiciones de liquidez bancaria dice que el mercado de acciones va a entrar en un periodo de baja liquidez. Señal de alarma!

La buena noticia para los inversores optimistas es que una vez que se acabe la caída hasta octubre, el indicador de los eurodólares dice que deberíamos ver un rally muy fuerte para finales de año. Pero vamos a tener que pasar por algunos meses duros durante este verano antes de que podamos aprovecharnos del rally de fin de año.

Fuente: McClellan Market Report